【e-Tax版】トラリピ確定申告のやり方【画像19枚】でゴリラでもわかる

【e-Tax版】トラリピ確定申告のやり方【画像19枚】でゴリラでもわかる

トラリピって確定申告いるん?

難しそうだからやり方教えて。

トラリピで20万円以上の利益が出ていれば,確定申告しなければいけないよ。

2019年と2020年分はe-Taxで申告したから教えるね!

ちなみに,「難しく」はなくて,「めんどくさい」だけだから安心して(笑)

本記事の内容は以下の通り

・トラリピ運用中で確定申告が必要な人

・トラリピの利益の確認方法【期間損益報告書】

・トラリピの税率【雑所得】20.315%

・トラリピ確定申告のやり方

・経費について

この記事を書いている俺は,トラリピ歴2年半で運用資金は700万円。

2021.4月現在で累計利益は130万円を超えた。トラリピ運用実績をチェックする

本業は溶接工。

副業でマネースクエアのトラリピを運用している。

本記事は,確定申告時の画像を交えながらトラリピ確定申告のやり方を解説する記事。画像通りやれば誰でもできるように書いた。【節税】に効果がある経費についても紹介しているのでぜひ最後まで読んで欲しい。

トラリピ運用中で確定申告が必要な人

基本的には,

給与所得(本業)があり,トラリピの利益(副業利益)が20万円を超えたら確定申告が必要

サラリーマンで副業利益が20万円を超えたら確定申告の対象となる。

例えば,ブログ収入が10万円でトラリピ利益が11万円なら確定申告が必要となる。

せっかく,トラリピ運用しているならブログ発信し副収入を得ていこう。毎月の運用や設定を公開しアドセンス収入やアフェリエイト収入も狙える。WordPressで簡単にブログ開設できる記事も書いているので時間ある時にサクッと開設するのもアリ。

【ブログ開設の流れ】ゴリラでも分かる【画像22枚】で超簡単に解説

詳細は国税庁のページを参照確定申告が必要な方

トラリピの利益の確認方法【期間損益報告書】

トラリピの年間利益を確認する方法は,

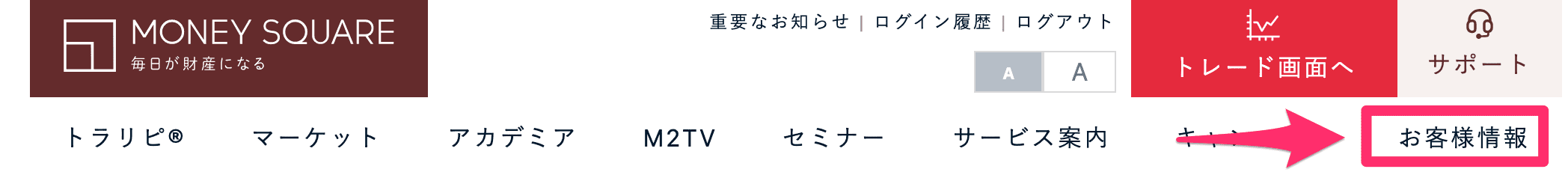

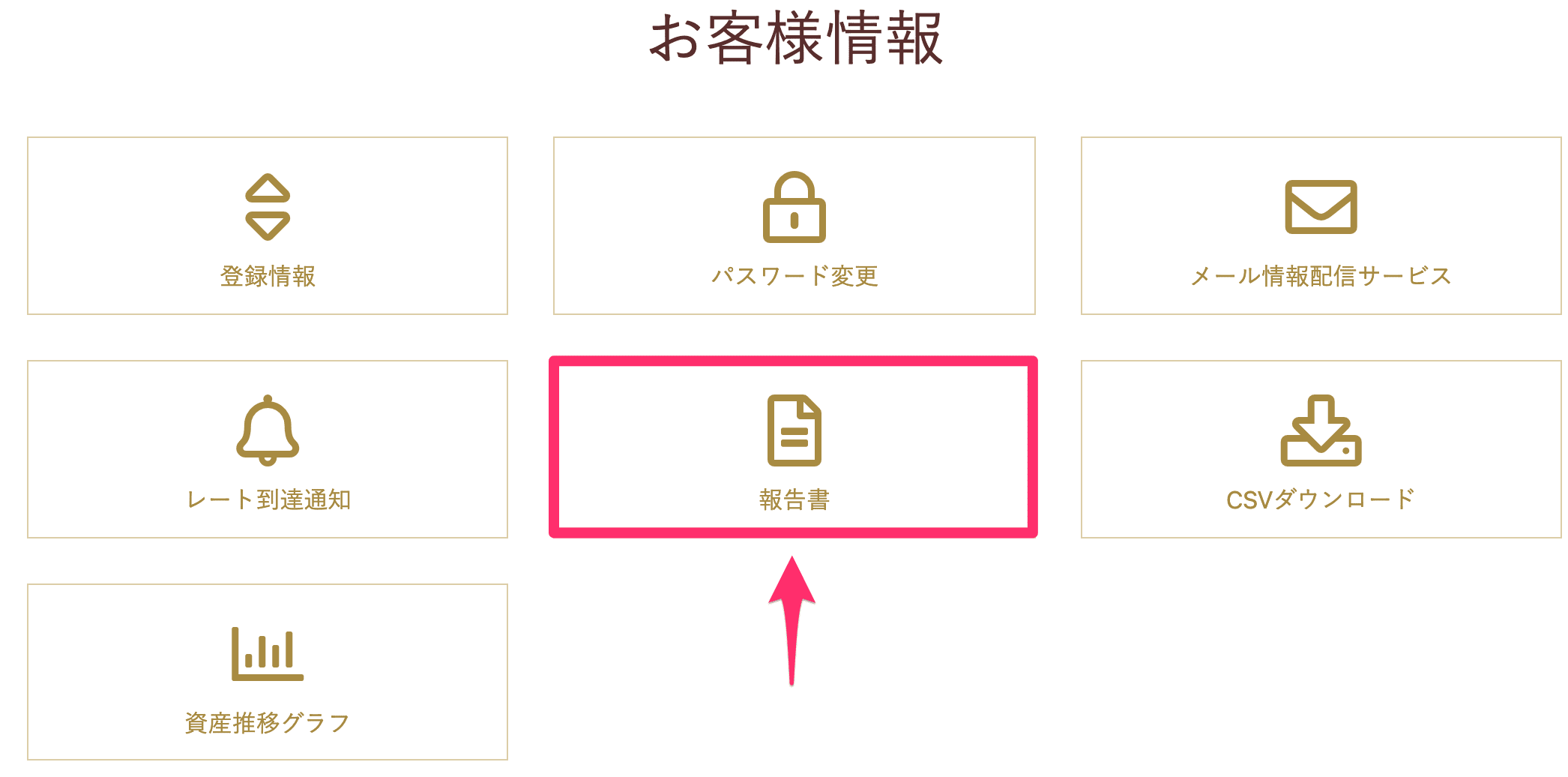

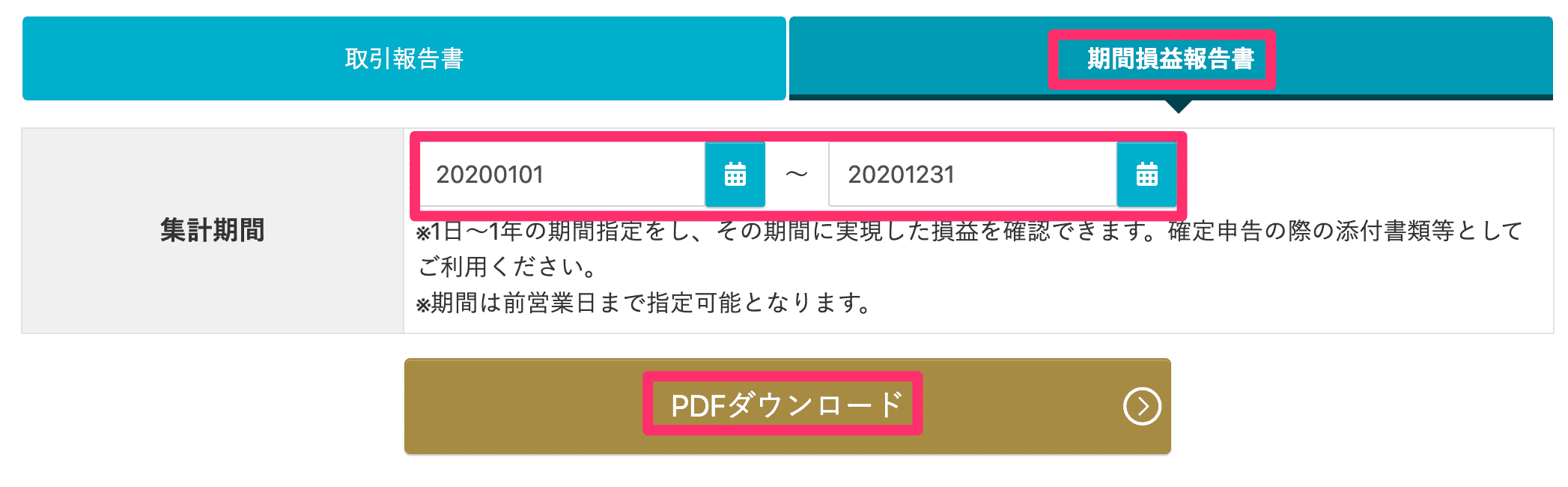

トップページ→「ログイン」→「お客様情報」→「報告書」→「期間損益報告書」→「1年の日付を入力」→「PDFダウンロード」

まずはトップページへ行きログインすると左側に「お客様情報」があるのでクリック。

「報告書」をクリック。

期間損益報告書を選び1年間の日付を入力し,PDFをダウンロードする。

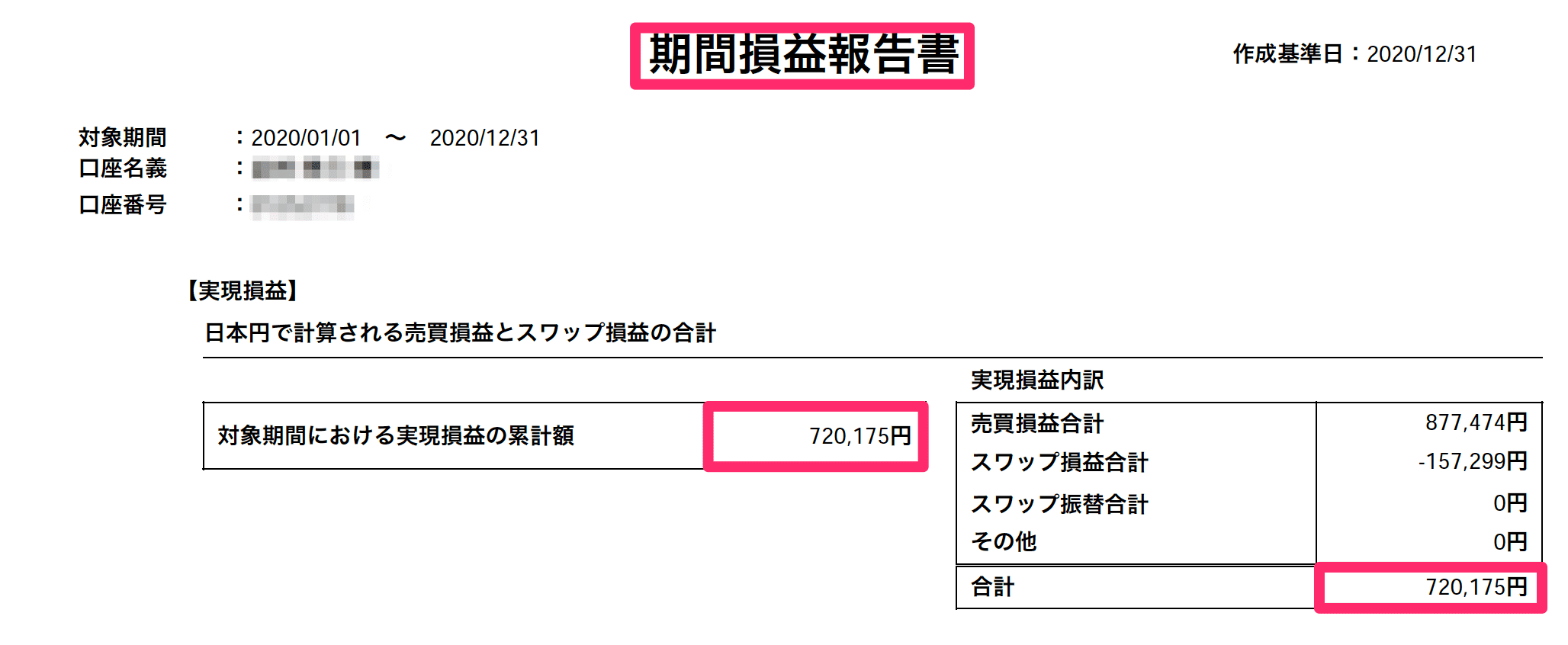

対象期間における実現損益の累計額が20万円を超えていたら,確定申告が必要になる。

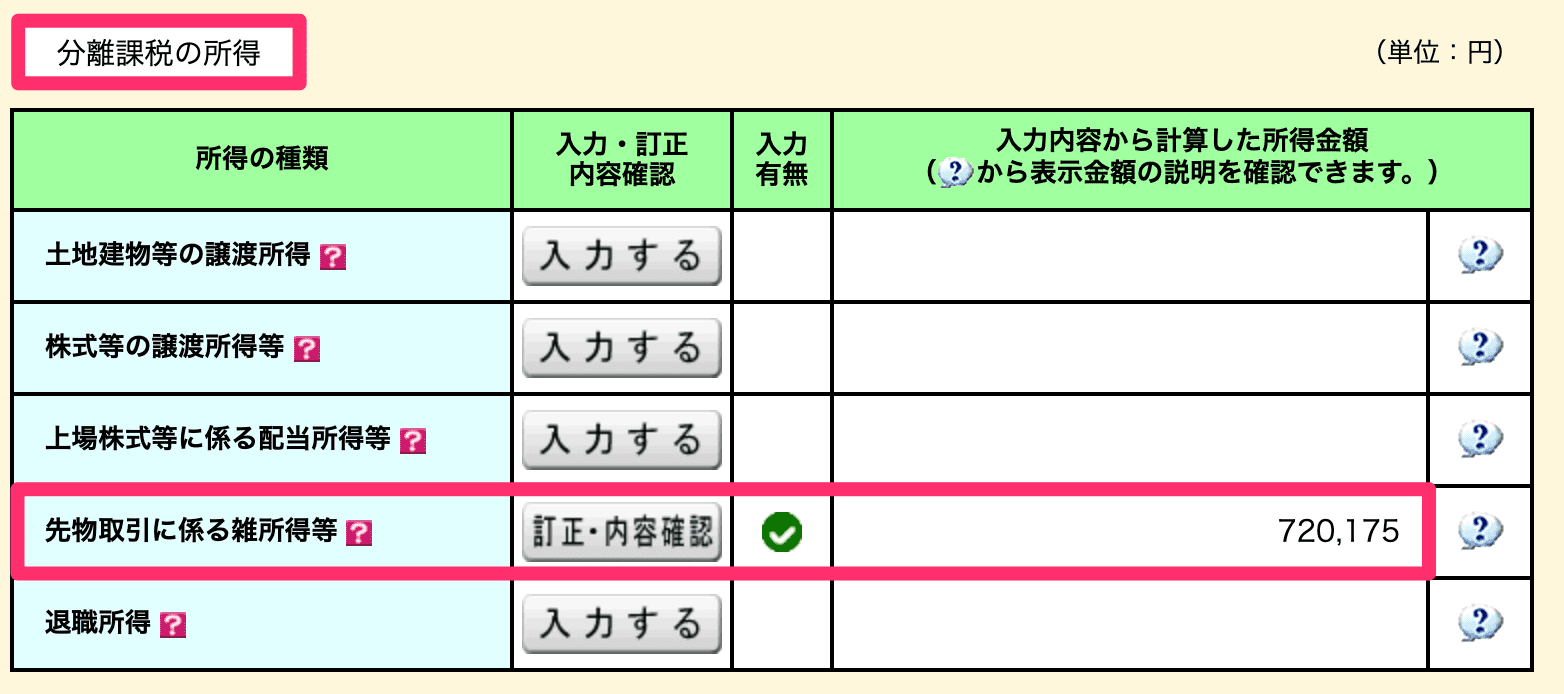

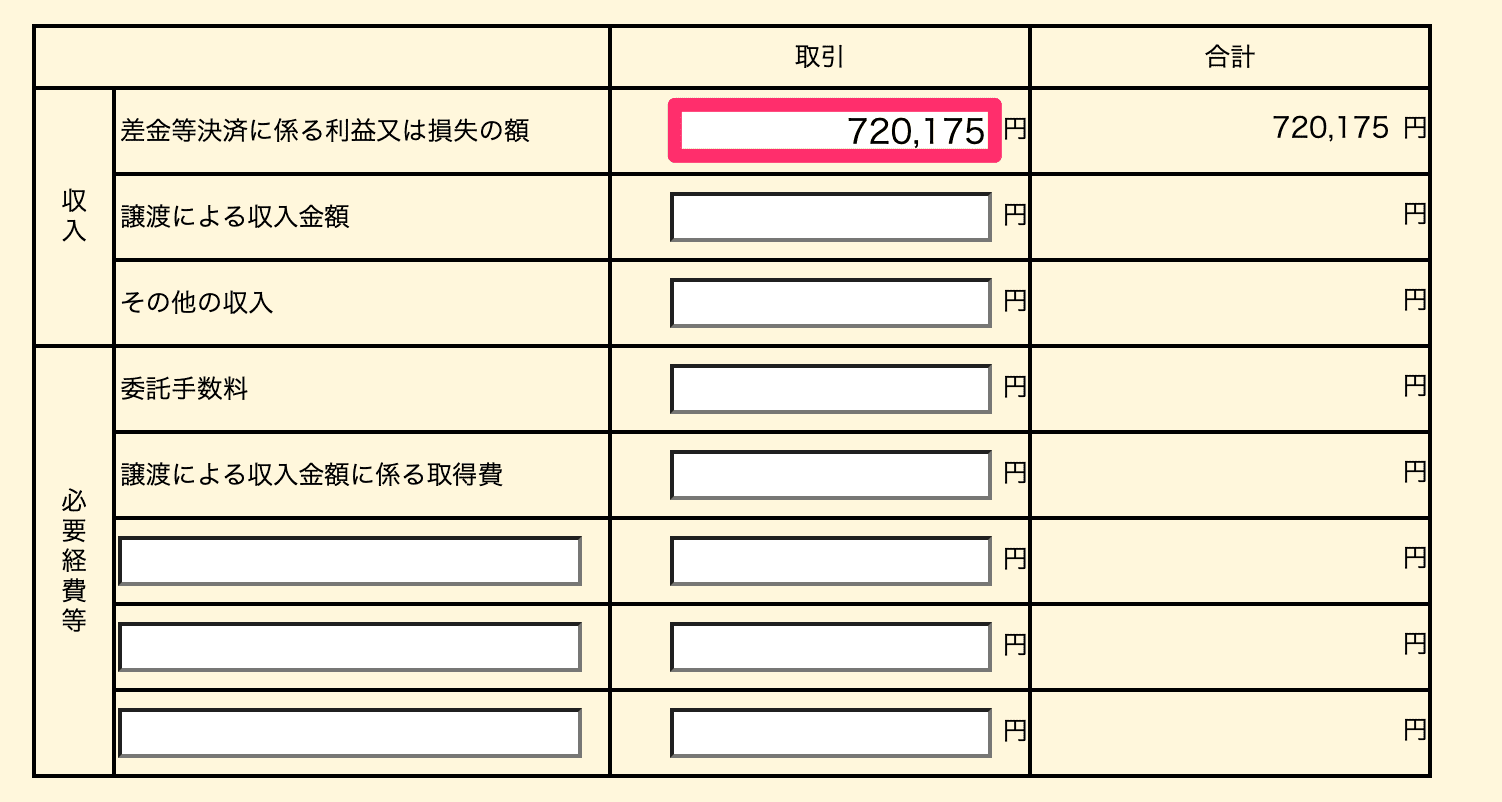

2020年のトラリピ純利益は720,175円だった。

ちなみに保有しているポジションは損益には含まれない。つまり含み損を大量に抱えていても「売買」にはならないので注意が必要。「売買」して得た利益に税金がかかる。

「期間損益報告書」は証明書類となるので保管しておこう。

トラリピの税率【雑所得】20.315%

トラリピで発生した利益は,『雑所得』として『申告分離課税』の対象。

2021年4月現在の税制では,税率は一律20.315%(所得税15%、住民税5%、復興特別所得税0.315%(2013年からの25年間))となっている。

つまり,100万円トラリピで儲けても約20万円は税金を納めなければならないため実際手元に残るお金は約80万円ってことになる。

トラリピ確定申告のやり方

1.e-Taxについて

トラリピの確定申告は『e-Tax』と『書面で提出』する方法があるが,『e-Tax』が便利。

e-Taxは,

- 自宅から確定申告ができる

- 24時間受付

- スマホでもできる

- 全てWEB上で完結する

- 税務署に行かなくていい

忙しいサラリーマンは『e-Tax』で確定申告をしよう。

『e-Tax』の詳しい手続きや使い方は国税庁のページでe-Taxについて

2.確定申告に必要な書類

トラリピの確定申告に必要な書類は,

- 源泉徴収票(自分と扶養家族分)

- トラリピの期間損益報告書

- その他(ふるさと納税受領書,ブログ収入がわかる書類など)

「給与」や「トラリピ」以外で「その他」の収入や控除が受けれる書類があるなら準備しておこう。

3.トラリピ確定申告のやり方(入力方法)

確定申告はhttp://国税庁 確定申告書等作成コーナーより行う。

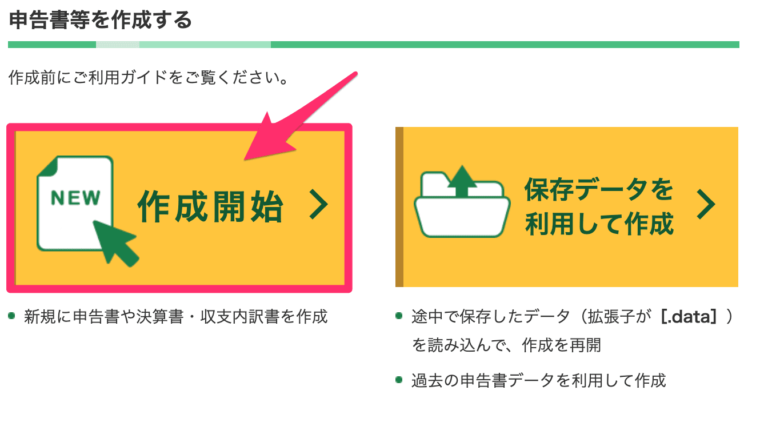

「作成開始」をクリック。

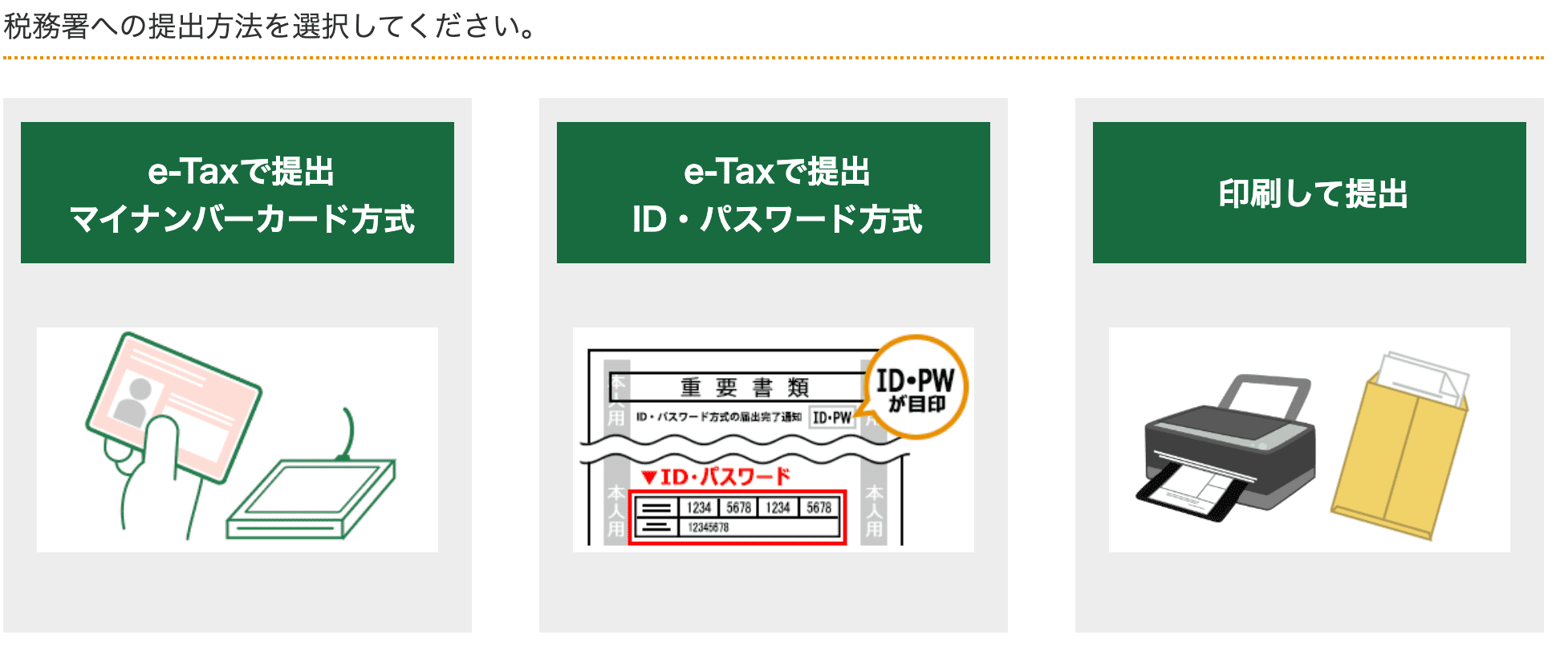

「e-Tax」の「マイナンバーカード方式」か「ID・パスワード方式」どちらかを選ぶ。

俺はマイナンバーカードをまだ取得していないので「ID・パスワード」方式を選択した。

「e-Taxのご利用のための事前準備」ということで,推奨環境が出てくるので確認して「利用規約に同意して次へ」をクリック。

Safariが推奨になっているが,Google Chromeでも問題なくできた。

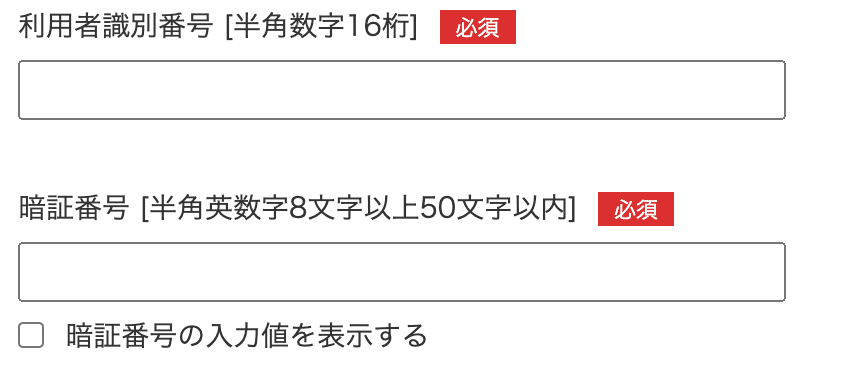

あらかじめ取得しておいた「利用者識別番号」と「暗証番号」を入力し「次へ」をクリック。

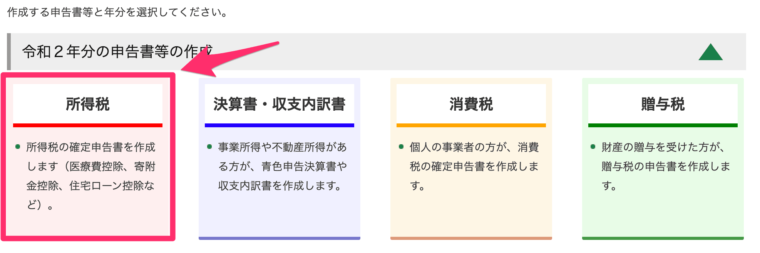

納める税金は「所得税」なので「所得税」をクリック。

「生年月日」→「提出方法e-Tax」→「はい」→「次へ」の順。

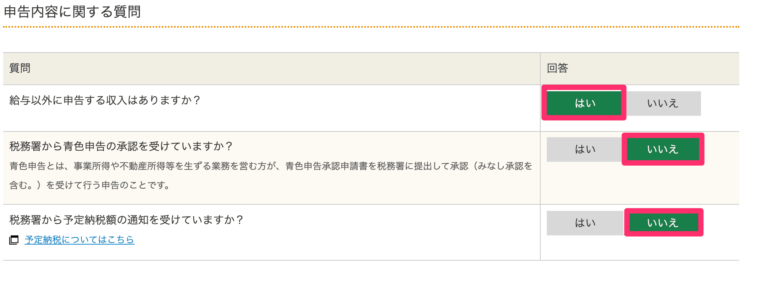

質問に答えていく。「青色申告」も「予定納税額」も普通のサラリーマンなら来ていないはず。

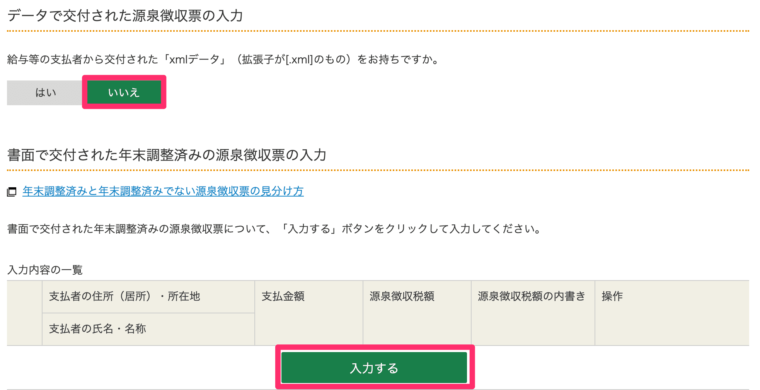

給料の入力をしていく。

給与収入入力画面は画像付きで,かなりわかりやすいと思うので省略(源泉徴収票見ながら入力するだけ計算などはしなくても良い)

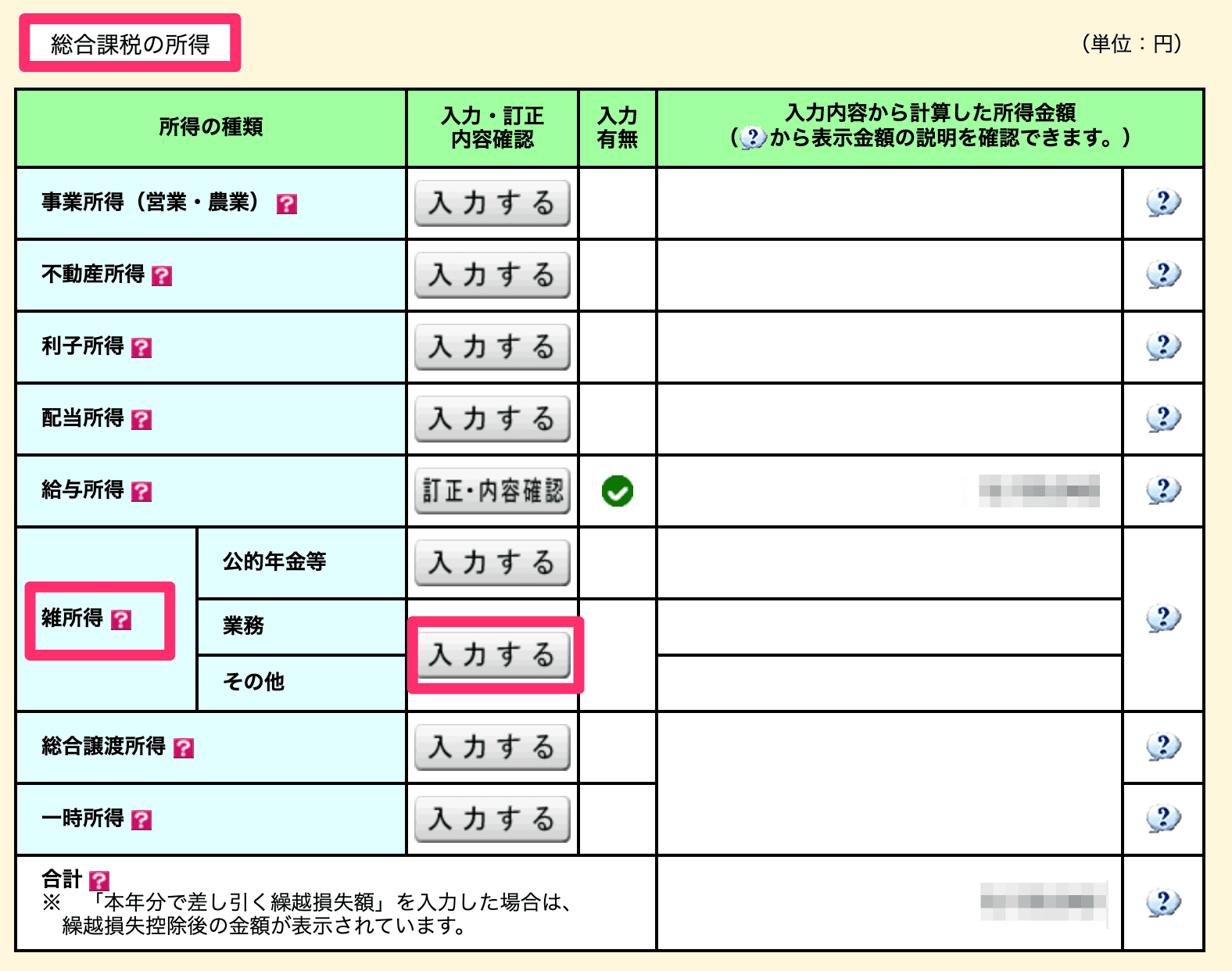

「給与所得」入力後,いよいよ「トラリピの利益」を確定申告していく。

「分離課税の所得」の「先物取引に係る雑所得等」入力ボタンをクリック。

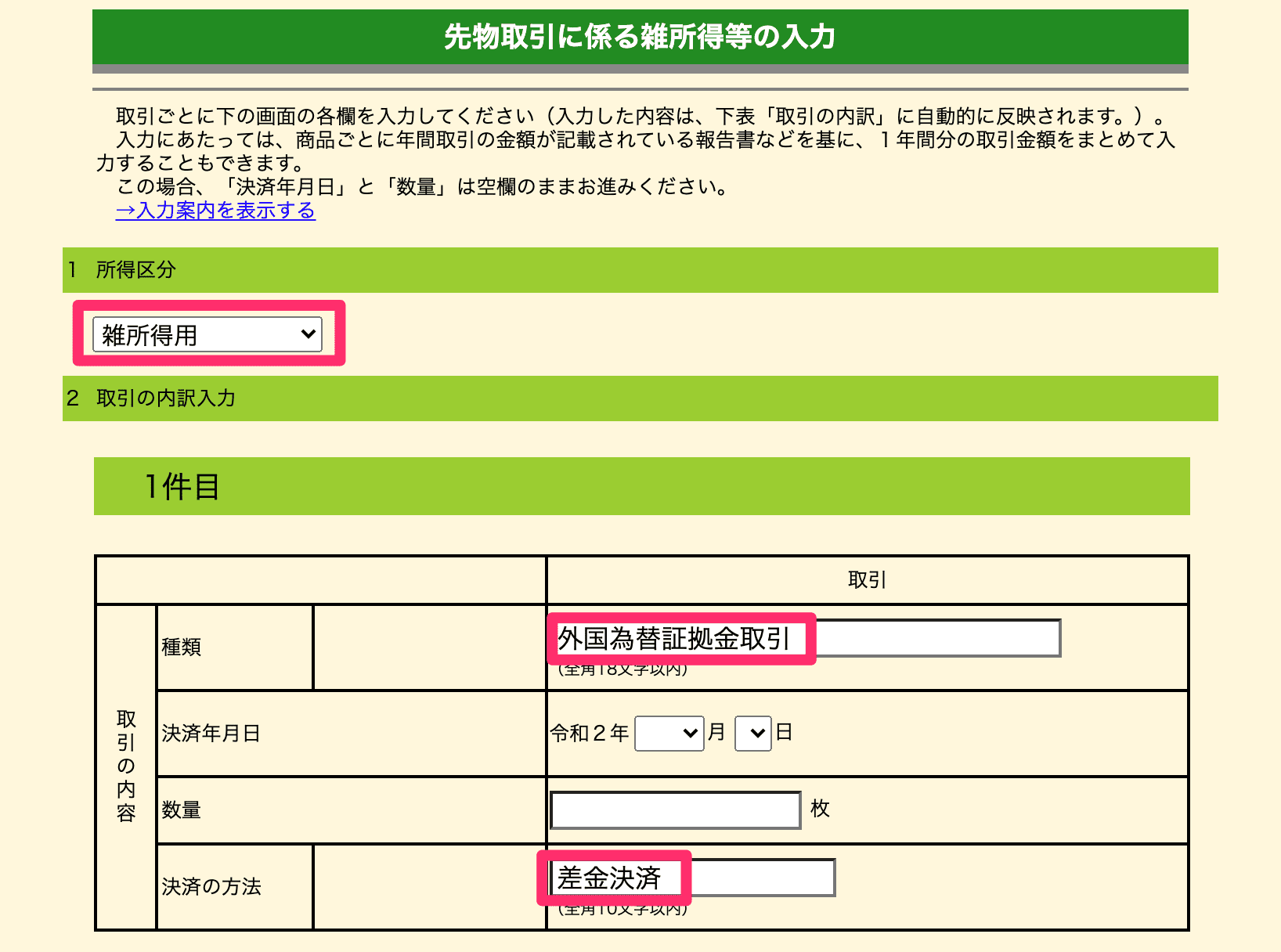

「所得区分」は「雑所得」。

種類は「外国為替証拠金取引」。

決済の方法は「差金決済」。

決済年月日や数量は空欄でOK。

収入の欄の「差金決済に係る利益又は損失の額」に実現損益の累計額を入力する。

経費については,個人個人変わるので後術する。

「ふるさと納税」・「ブログ収入」などがない場合は,以上でトラリピの確定申告は終了。

4.ブログ収入がある場合の確定申告のやり方(入力方法)

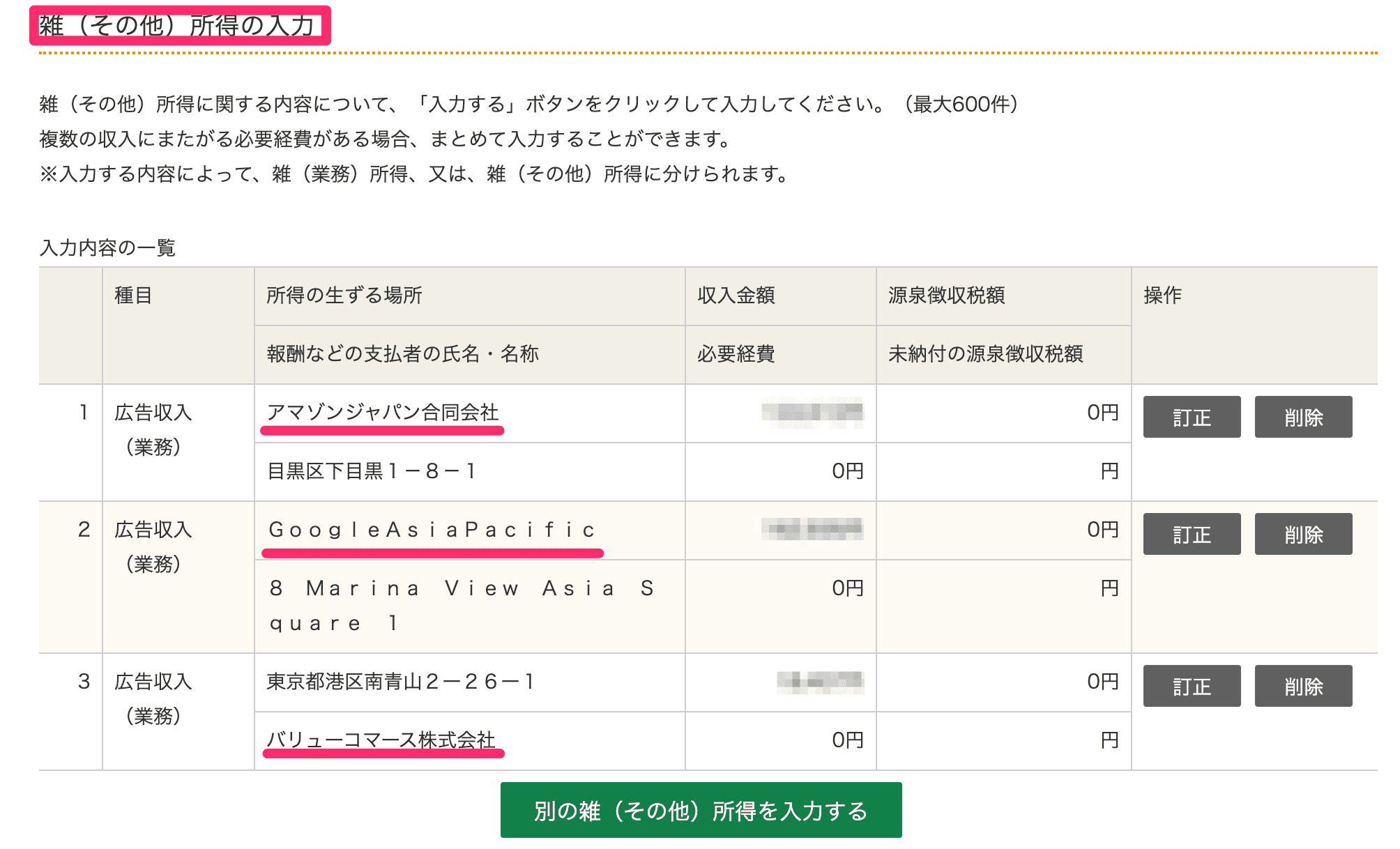

ブログ収入(アフィリエイト収入)などは,総合課税の【雑所得】に入力する。

各アフェリエイトの会社名や住所は下記。

Amazonアフェリエイト

会社名:アマゾンジャパン合同会社

住所:目黒区下目黒1-8-1

楽天アフェリエイト

会社名:楽天株式会社

住所:東京都世田谷区玉川一丁目14-1 楽天クリムゾンハウス

Googleアドセンス

会社名:Google Asia Pacific Pte.Ltd.

住所:8 Marina View Asia Square 1 #30-01 Singapore 018960

バリューコマース

会社名:バリューコマース株式会社

住所:港区南青山2-26-1 DーLIFEPLACE南青山3階

A8.net

会社名:株式会社ファンコミュニケーションズ

住所:渋谷区渋谷1-1-8 青山ダイヤモンドビル

TCSアフェリエイト

会社名:株式会社 東京コンシューマーシステム

住所:東京都中央区八重洲二丁目4番13号 ユニゾ八重洲二丁目ビル6階

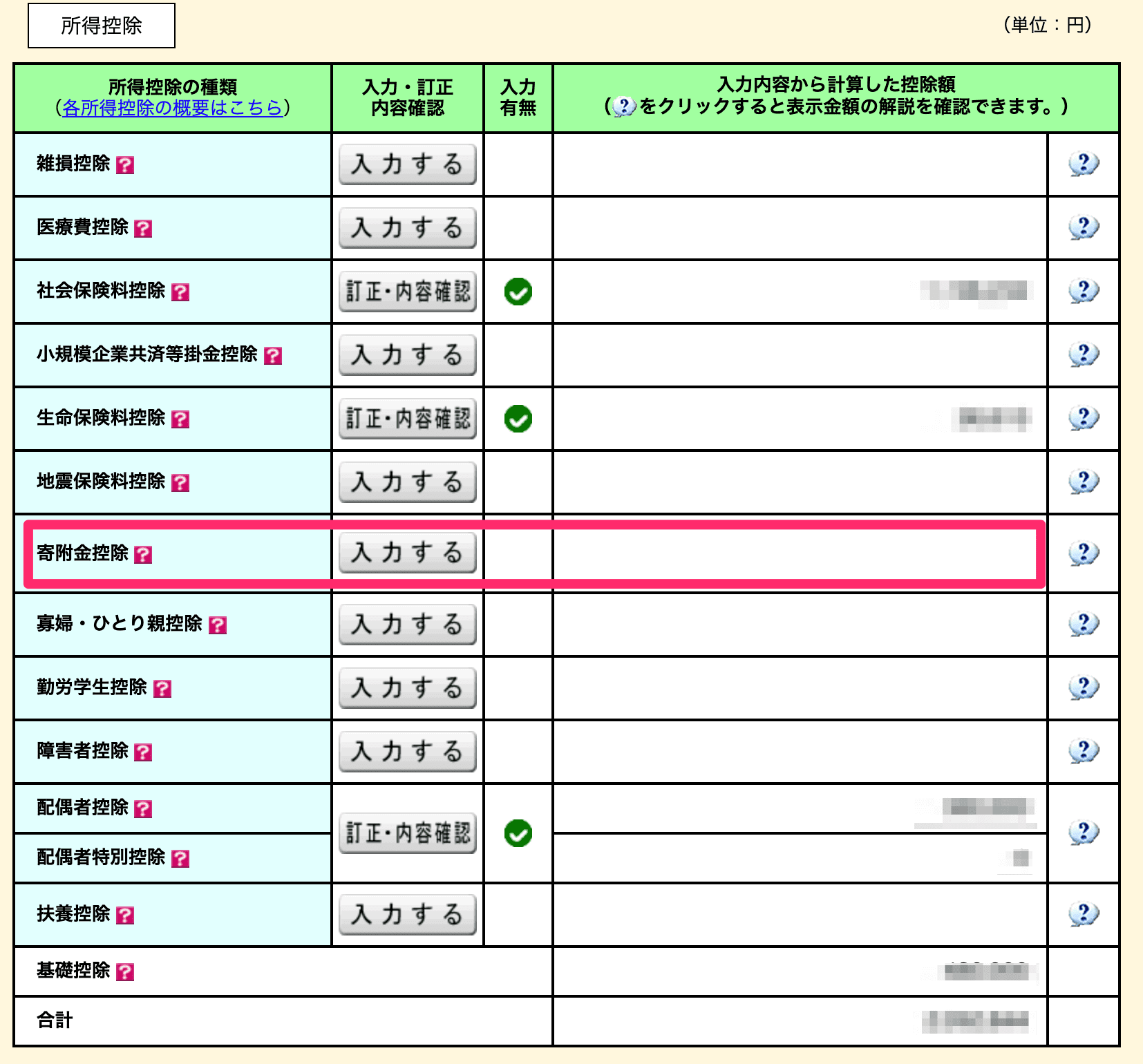

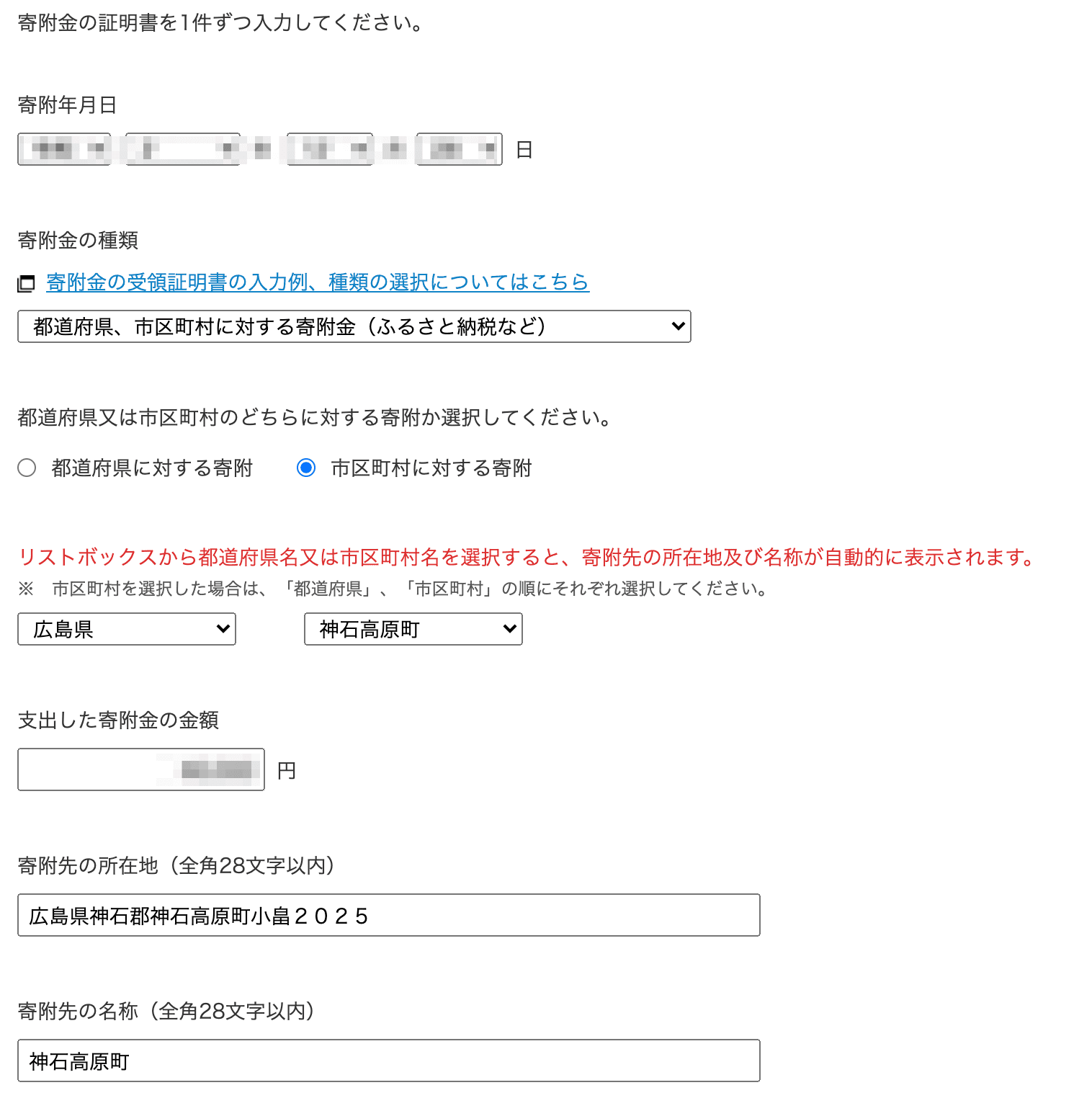

5.ふるさと納税の確定申告のやり方(入力方法)

ふるさと納税は【寄付金控除】に入力する。

寄附金控除の入力から,ふるさと納税受領書を見ながら申告していく。

寄付年月日や寄付先の住所などを間違えないように入力。

最後に確認し,終了。

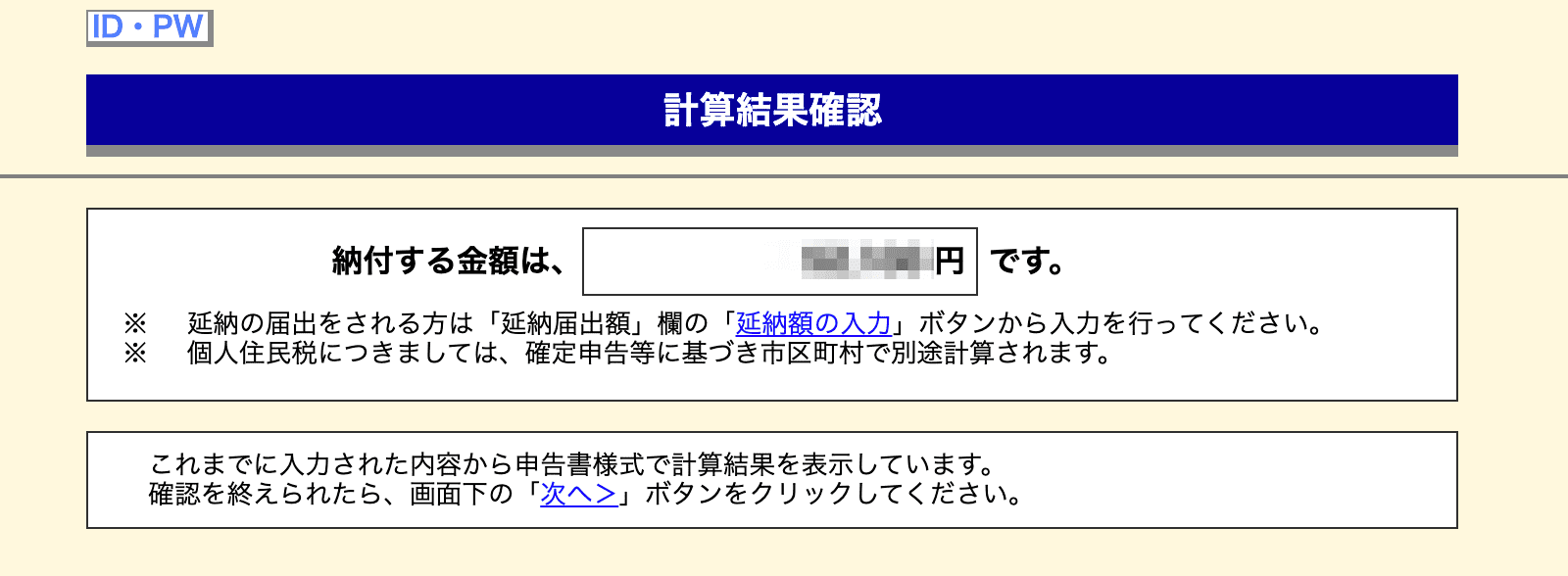

6.計算結果の確認

全て入力し終えると所得税の計算結果が通知される。

支払い方法は,

- 振替納税

- e-Tax

- クレジットカード

- QRコードによりコンビニエンスストア

※納付できる金額は30万円以下。 - 金融機関又は税務署の窓口で現金納付

があるので都合の良い方法で納めよう。

俺は30万円以下だったので,QRコードでコンビニ納付にした。

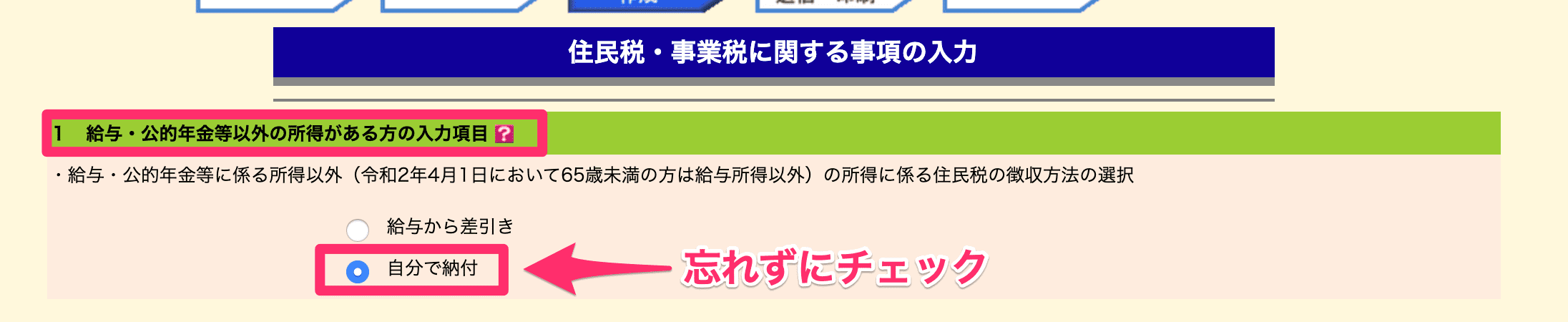

7.副業が会社バレしないように住民税は「自分で納付」

計算結果の通知後に「給与・公的年金等以外も所得がある方の入力項目」で「自分で納付」に忘れずにチェックを!!

間違って「給与から天引き」を選択すると会社バレするのでご注意を。

トラリピの確定申告における【経費】について

※詳しい【経費】の説明は,所轄の税務署や税理士などに聞くことをおすすめする。またYouTubeなどでも税理士さんが解説している動画も多数あるので,そちらも参考にしてほしい。税理士大河内薫の税金チャンネル

経費とは,

事業を行うために使用した費用

のこと。

例えば【ブログ】なら,書くために読んだ書籍・旅行代・交通費などは一部経費として計上できる。

経費を計上すれば,利益を圧縮でき結果的に支払う税金が減る。

つまり,【節税】になるってこと。

他にも,

- 通信費

- 水道光熱費

- 研究開発費

- 新聞図書費

- 消耗品費

- 人件費

などが経費として考えられる。

線引きが微妙だが,要するに「利益につながる費用かどうか」が判断基準となる。

トラリピで言えば,「通信費」・「サーバー代」・「書籍代」・「セミナー代」・「家賃」などの一部は経費として計上できる。

全額は無理だが,「トラリピの利益につながる費用分」は計上しても問題ないはず。

例えば,トラリピの書籍を1000円で買って経費として7割(700円)計上するとか。

「トラリピの利益につながる費用分」の割合(按分)を計算し,「経費」に計上することは法律違反でもなんでもない。

税務調査が入った時に,論理的に説明や証明ができるなら,じゃんじゃん経費に載せていこう。

経費として計上する場合は,『領収書』や『証明書』等,客観的な支払い履歴は残しておくこと!

経費計上に【書籍】は最適

トラリピ確定申告のやり方:まとめ

・サラリーマンは副業で20万円を超える利益が出たら確定申告が必要。

確定申告に必要な書類は,

- 源泉徴収票

- トラリピの期間損益報告書

- その他の収入証明書

・確定申告はe-Taxが超便利

・トラリピの利益には20.315%の申告分離課税がかかる。

・経費を勉強し節税を覚えよう!

ブログ10万PV/月達成!

ド底辺の溶接工が必ず役立つ【溶接,Mac,お金の情報】をブログで発信中!

【渾身】の記事をしゃーなしで見てみる!